Reshoring e timori per insolvenze: gli esportatori italiani reagiscono ai dazi Usa

L’ultimo Allianz Trade Global Survey 2025 evidenzia come le aziende stiano continuando ad anticipare le spedizioni nonostante la sigla dell’accordo temporaneo con la Cina

Esiste un pre e un post ‘Liberation day’, quantomeno rispetto a speranze e prospettive di crescita, tra le realtà impegnate negli scambi commerciali globali.

È quanto emerge dal nuovo Allianz Trade Global Survey 2025 – quest’anno dal titolo: Trade war, trade deals and their impacts on companies -, che ha analizzato come sono cambiate tra le imprese esportatrici le valutazioni rispetto all’andamento del fatturato e delle vendite estere nell’anno in corso prima e dopo l’annuncio del presidente Donald Trump sui dazi dello scorso 2 aprile.

L’indagine – condotta a cavallo di quella data su 4.500 aziende di vari paesi, Italia inclusa – ha infatti rivelato come ora queste (per il 45%) temano una flessione dei ricavi tra il 2 e il 10% nei prossimi 12 mesi, rispetto al calo del 5% previsto in precedenza. Ancora di più, solo il 40% stima ora una crescita delle esportazioni (in Italia la quota è ora di circa il 50%), contro l’80% registrato prima del Liberation Day.

“Nonostante i recenti accordi bilaterali con Regno Unito e Cina, stimiamo che le perdite globali da esportazione raggiungeranno i 305 miliardi di dollari nel 2025. Le aziende, però, non stanno a guardare. Dopo aver affrontato una serie di shock dal 2020 in poi, stanno ancora una volta reagendo: diversificano i partner, riconfigurano la logistica e integrano meccanismi di condivisione del rischio lungo l’intera catena” ha dichiarato Aylin Somersan Coqui, amministratore delegato di Allianz Trade.

Il report ha inoltre fornito una panoramica dei numerosi rischi che suscitano la preoccupazione delle imprese.

Timori si sono sviluppati infatti rispetto alla produzione, con il 27% delle aziende che teme di doverla interrompere e il 32% che ipotizza stop alle importazioni o alla produzione all’estero per evitare ritardi o aumenti dei costi. Una preoccupazione molto avvertita (oltre la metà del campione), in particolare dalle imprese italiane, è quella rispetto a un ritardo dei termini di pagamento. Solo l’11% degli esportatori dichiara infatti di essere pagato entro 30 giorni; circa il 70% del campione dice di ricevere pagamenti tra 30 e 70 giorni, ma in Italia la percentuale è superiore alla media (73%). Le aziende italiane e polacche sono le più preoccupate per questo rischio.

Quasi la metà degli esportatori (48%) teme inoltre un aumento del rischio di insolvenza, una preoccupazione molto avvertita in Italia oltre che negli Usa e nel Regno Unito.

Il contesto globale, emerge dalla analisi, sta anche frenando gli investimenti. Italia (23%), Polonia (20%) e Regno Unito (19%) sono i paesi con il più elevato tasso di imprese che hanno dichiarato l’intenzione di tagliarli.

La risposta messa in campo dalle aziende continua a essere quella del frontloading, ovvero l’anticipare le spedizioni fino alla scadenza delle sospensioni di 90 giorni (12 agosto per la Cina e l’8 luglio per il resto del mondo), come già accaduto all’inizio dell’anno. In particolare così sta facendo l’86% delle aziende statunitensi.

Poche imprese hanno intenzione di assorbire l’aumento dei costi o di ridurre i prezzi di esportazione per mantenere la quota di mercato, soprattutto negli Stati Uniti, dove oltre la metà prevede di aumentare i prezzi (54%). A causa dell’elevata incertezza, l’approvvigionamento da nuovi mercati continuerà probabilmente a essere una contro-strategia diffusa, rappresentando la seconda opzione preferita per mitigare l’impatto dei dazi, in particolare in Polonia e Spagna.

Diversificare le catene di approvvigionamento resta una strategia di mitigazione del rischio a lungo termine e oltre un terzo delle aziende intervistate ha già trovato nuovi mercati verso cui esportare, mentre, quasi due terzi stanno pianificando di farlo.

In particolare l’Italia, insieme a Usa e Spagna, è il paese le cui imprese indicano in maggiore misura (oltre il 90%) l’intenzione di attuare qualche forma di reshoring.

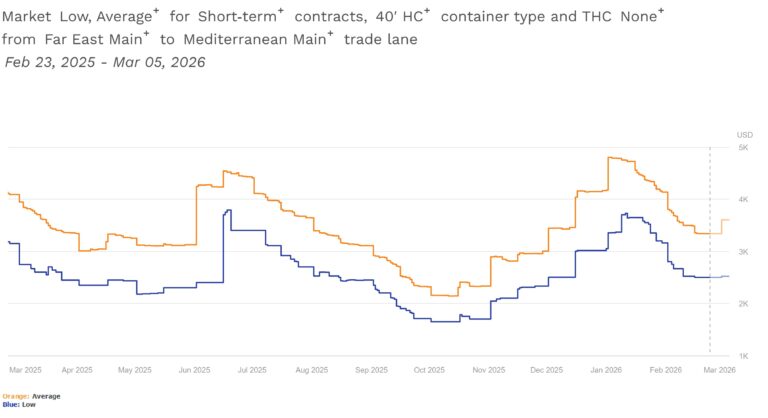

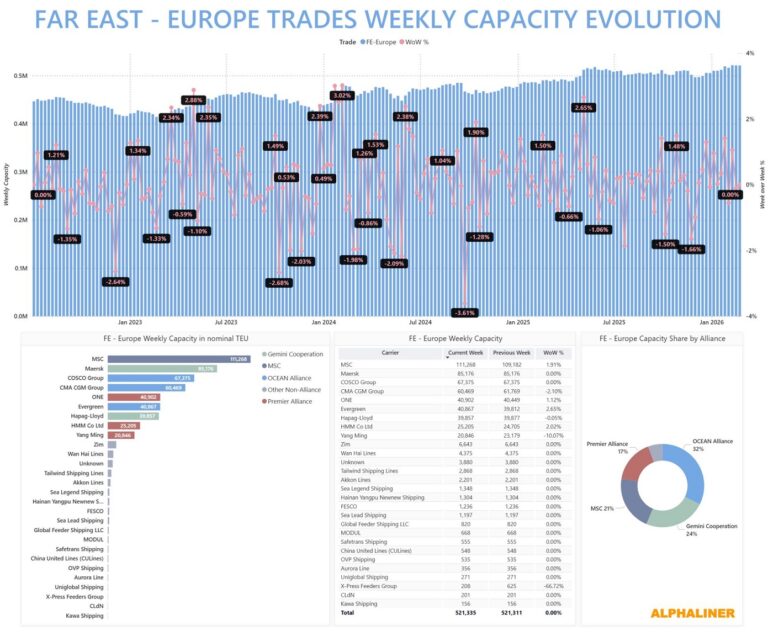

Per contenere i costi legati alle spese doganali, inoltre, la maggior parte delle imprese del campione, sta cercando rotte di spedizione alternative, incluso il 62% di quelle statunitensi (agevolate anche dalla diminuzione dei costi di trasporto, calati di quasi il 50% dall’inizio del 2025 e dalla discesa dei prezzi del petrolio).

Il sondaggio rivela anche che le aziende stanno trasferendo sempre più la responsabilità della logistica e dei costi (inclusi quelli doganali) sui fornitori, fino al luogo di consegna dei clienti, con l’eccezione però degli Usa dove la clausola Cif resta predominante. Le aziende desiderano, inoltre, condividere i costi legati alla volatilità dei cambi, introducendo clausole di prezzo nei contratti per condividere il rischio di cambio con clienti e fornitori, secondo una opzione preferita dal 59% degli intervistati.

Il decoupling tra Stati Uniti e Cina, emerge ancora dal rapporto, è destinato a continuare nel medio termine, nonostante la pausa di 90 giorni nella guerra dei dazi. L’intenzione delle aziende statunitensi di esportare in Cina è diminuita della metà, scendendo al 10% dopo il Liberation Day, mentre, le aspettative delle aziende cinesi di esportare in Nord America sono passate dal 15% al 3%. Conseguenza di questo cambiamento è che le aziende statunitensi con produzione in Cina stanno cercando alternative fuori dall’Asia: un quarto di esse sta guardando all’America Latina ma una quota pari sta invece considerando l’Europa occidentale.

ISCRIVITI ALLA NEWSLETTER QUOTIDIANA GRATUITA DI SHIPPING ITALY

SHIPPING ITALY E’ ANCHE SU WHATSAPP: BASTA CLICCARE QUI PER ISCRIVERSI AL CANALE ED ESSERE SEMPRE AGGIORNATI