Programmi d’attività e terminal portuali: a Genova fra 2019 e 2023 nessuno ha rispettato in toto gli impegni

Per l’Adsp “consuntivazioni complessivamente aderenti alle programmazioni” ma rispetto alle previsioni (aggiornate annualmente) mancano all’appello milioni di tonnellate, milioni di euro di investimenti e decine di occupati

Nel quinquennio 2019-2023 non un solo concessionario di terminal portuale a Genova è stato in grado di rispettare tutti gli impegni previsti nei propri programmi d’attività concordati annualmente sottostanti alle concessioni.

Lo rivela l’ultimo monitoraggio svolto dall’Autorità di sistema portuale del capoluogo ligure e portato in Comitato di gestione nel dicembre 2024, finora mai reso pubblico e visionato ora da SHIPPING ITALY. Il documento suddivide in cinque categorie merceologiche i terminalisti (e, a differenza di quanto fatto con Savona-Vado Ligure, come vedremo, non considera il traffico passeggeri di Stazioni Marittime, probabilmente perché non ha una concessione ex art.18): container, multipurpose, convenzionali/specializzati, rinfuse solide, rinfuse liquide.

Container

Nei container (scesi complessivamente da 1,9 milioni di Teu nel 2019 a 1,74 nel 2023) il principale terminal dello scalo, il Psa Genova Pra’, è stato per cinque anni sotto le previsioni in termini di traffico. Con volumi compresi fra i 1,387 milioni di Teu del 2020 e 1,604 del 2019, gli scostamenti sono sempre stati negativi, compresi fra il -1% del 2023 (1,397 milioni di Teu contro 1,410 preventivati) e il -20% del 2021 (1,454 milioni di Teu contro 1,815 milioni). Quanto agli investimenti, scostamenti negativi per 4 anni su 5, con gap anche sostanziosi (fino all’85%) e un solo +20,5% nel 2023, per un complessivo 30% degli oltre 197 milioni previsti.

Per contro sul fronte occupazionale gli occupati diretti sono sempre stati leggermente più del previsto, arrivando nel 2023 a 696 effettivi contro 688. Il documento riporta anche l’impiego di manodopera temporanea ex art.17 (espressa in fte-full time equivalent) ma senza riportare il dato di preventivo (si evince tuttavia a livello complessivo di porto una crescita della resa Teu/fte, a evidenziare come a parità di volume l’impiego dell’articolo 17 sia andato riducendosi).

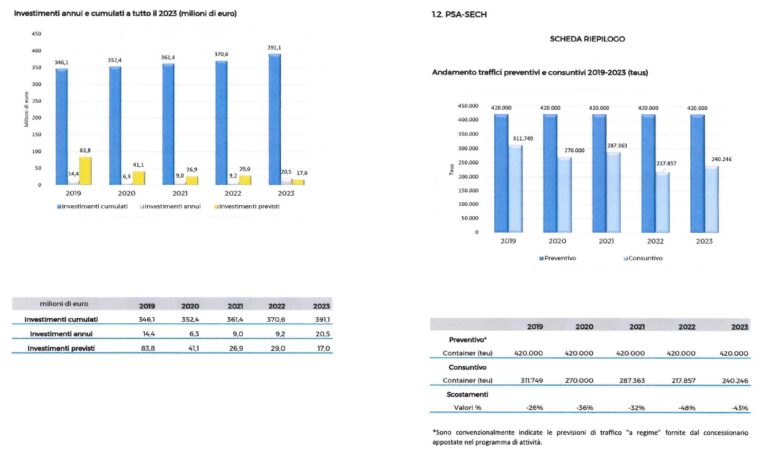

Ancor più distante dagli impegni assunti le performance dell’altro terminal del gruppo singaporiano, Psa Sech, che ha ottenuto il risultato migliore del quinquennio nel 2019, con un -26% rispetto ai 420mila Teu previsti e una punta del -48% nel 2022. Sempre al di sotto delle promesse gli occupati diretti (nel 2023 erano 221 contro 243); altalenanti gli investimenti, ma il lustro s’è chiuso con 11,7 milioni investiti contro 15,6 previsti.

A chiudere il panorama container il terminal Bettolo di Msc. Gli anni pieni considerati sono solo tre, perché il terminal è divenuto operativo da ottobre 2020 (e solo su parte dei piazzali previsti), ma anche qui valori lontani da quelli promessi salvo che nel 2022 in cui è stato mosso il traffico previsto: -28% nel 2021 e -33% nel 2023. Occupazione in linea (75 diretti contro i 72 previsti nel 2023) e investimenti superiori alle previsioni (28,3 milioni contro i 21,2 previsti per la “fase interinale”).

Multipurpose

L’analisi dei terminal multipurpose evidenzia una forte diminuzione del traffico complessivo (da 12,7 milioni di tonnellate equivalenti nel 2019 a 9,4 milioni nel 2023) che non può che riflettersi nell’andamento sotto performance dei singoli terminal. In cinque anni Genoa Port Terminal (Spinelli) ha rispettato le previsioni nei container (427mila Teu/anno) solo nel 2022 (+2%) registrando l’anno peggiore nel 2020 (-18%). Quanto ai rotabili (756mila metri lineari/anno) solo il 2019 è andato oltre le attese (+24%), dopodiché il crollo (causa perdita del traffico di Tirrenia Cin) con l’ultimo triennio intorno al -30% annuo. Decisamente buone le percentuali di merce varia, che però, con 800 tonnellate l’anno previste e al massimo 2.500 movimentate del 2023 appaiono complessivmente poco significative.

Positivo il bilancio occupazionale, ma uso ridotto della Culmv (nel 2023 gli occupati diretti erano 195 contro i 158 previsti, con però soli 30 fte del prestatore di manodopera, meno del 14% del totale), e investimenti inferiori di oltre il 50% agli oltre 50 milioni previsti per il quinquennio.

Nei rotabili andamento analogo per Terminal San Giorgio, seppur con scollamenti meno significativi (dopo il +8% del 2019 si varia fra -4% e -17%), e valori molto negativi anche su container e merci varie (poco ‘pesanti’ però sull’attività complessiva prevista). Occupati decisamente inferiori al previsto (nel 2023 gli addetti diretti erano 31 contro i 45 da programma) e investimenti invece superiori di quasi il 25% (9,7 milioni di euro).

L’analisi dell’Adsp non riporta i confronti per l’Ati fra Terminal Messina e Terminal San Giorgio né quelli del Terminal Messina (oggi Imt Terminal), né lo fa, passando a “convenzionali/specializzati”, per il Terminal Forest, mentre il Genova Metal Terminal si rivela il terminal più performante dello scalo, sempre al di sopra delle previsioni del quinquennio per traffico (con 426mila tonnellate del 2022 che sono valse un +29%) ad eccezione del 2020 (-17%), anche se leggermente deficitario nell’occupazione (48 contro 51 nel 2023, anche se a fronte di largo uso di manodopera temporanea, pari a 38 fte) e molto nell’investimento (31,6% del previsto nel quinquennio).

Rinfuse solide

Caso a sè il Terminal Rinfuse Genova, che nei due anni considerati (dato il rinnovo concessorio del 2022) ha sì sovraperformato nelle rinfuse solide (1,22 milioni di tonnellate complessive, pari a oltre il 20% in più del previsto), ma senza movimentare neppur una tonnellata di merce varia (54mila quelle complessivamente previste) né un rotabile (contro quasi 500mila metri lineari preventivati). Male anche occupati (40 diretti contro 53 previsti nel 2023) e investimenti (nel biennio 1,7 milioni a fronte dei 7 previsti).

Rinfuse liquide

Anche i terminal delle rinfuse liquide hanno visto sempre nel quinquennio 2019-2023 il traffico complessivo calare da 15 a 13,5 milioni di tonnellate. Silomar nel 2021 è crollata a quasi -30% rispetto al previsto, attestandosi poi intorno a un -20%, superando però i target occupazionali (39 diretti contro 36) e sfiorando quelli d’investimento (oltre l’85% nel quinquennio).

Con l’eccezione del +1% del 2022 anche Saar ha sottoperformato rispetto alle previsioni, centrando però l’obiettivo occupazionale (56 su 56 nel 2023) e investendo (14,8 milioni) il 18% in più del previsto. Andamenti simili per Sampierdarena Olii con traffici sempre inferiori alle attese (punta del -21% nel 2020) ma rispetto dei target occupazionali e di investimento.

Nei soli ultimi tre anni considerati da Adsp (2021-2023), sovraperforma significativamente Porto Petroli (fra il +22 e il +30%), seppur in lieve ritardo quanto a occupazione (57 occupati diretti invece dei 60 previsti a fine 2023) e investimenti (poco inferiori all’80% dei 18,5 previsti nel quinquennio).

Per il quadro appena descritto, in molti casi lontano dagli obiettivi prefissati per la resa delle proprie concessioni, l’Adsp all’epoca guidata dal commissario straordinario Massimo Seno, si legge nella delibera di presentazione dei risultati al Comitato di gestione, parlava di “un complessivo mantenimento degli impegni investitori rappresentati nei programmi di attività” e “consuntivazioni complessivamente aderenti alle programmazioni proposte e ai relativi piani esecutivi” quanto a dinamiche occupazionali e di traffico.

E questo nonostante gli uffici tecnici, pur “scontando” alle performance complessive “sia gli effetti negativi prodotti dal crollo del c.d. viadotto Morandi del 2018 sia le significative ricadute economiche e le connesse incertezze di mercato derivanti dagli eventi connessi alla pandemia Covid19” e più di recente “il conflitto russo-ucraino e la recrudescenza del conflitto arabo-israeliano”, segnalassero nella relazione “implicite rivisitazioni nei programmi di investimento degli operatori e traslazioni temporali dei conseguenti piani esecutivi”.

Peraltro va da ultimo evidenziato come i valori previsionali risultino per lo più stabili o in diminuzione di anno in anno. Come se lo “sconto” degli effetti congiunturali fosse stato ‘applicato’ ex ante dagli uffici tecnici (ad esempio per Psa Genova Pra’ si passa da 1,81 milioni previsti per il 2021 a 1,51 milioni per il 2022 a 1,5 milioni per il 2023). Ma, se la congiuntura abbassa la previsione, il mancato conseguimento di un obiettivo già ribassato richiederebbe ulteriori chiavi di lettura.

ISCRIVITI ALLA NEWSLETTER QUOTIDIANA GRATUITA DI SHIPPING ITALY

SHIPPING ITALY E’ ANCHE SU WHATSAPP: BASTA CLICCARE QUI PER ISCRIVERSI AL CANALE ED ESSERE SEMPRE AGGIORNATI