Navi e noli marittimi: il mercato futuro sorride solo ad alcuni segmenti

Il seminario sui noli del Gruppo Giovani di Assagenti ha passato in rassegna dry e liquid bulk, container, car carrier, project cargo e ro-ro

Genova – Il tradizionale seminario sull’andamento dei noli marittimi, organizzato ogni anno dal Gruppo Giovani di Assagenti e inserito questa settimana nel palinsesto della Genoa Shipping Week, ha esaminato per la prima volta lo scenario attuale e futuro di diverse tipologie navali: non solo rinfusiere e portacontainer ma anche generale cargo, ro-ro, pure car truck carrier, navi per i carichi project. Se le analisi e le previsioni saranno rispettate il futuro sorride ad alcuni di questi comparti, altri vivranno periodi meno favorevoli economicamente.

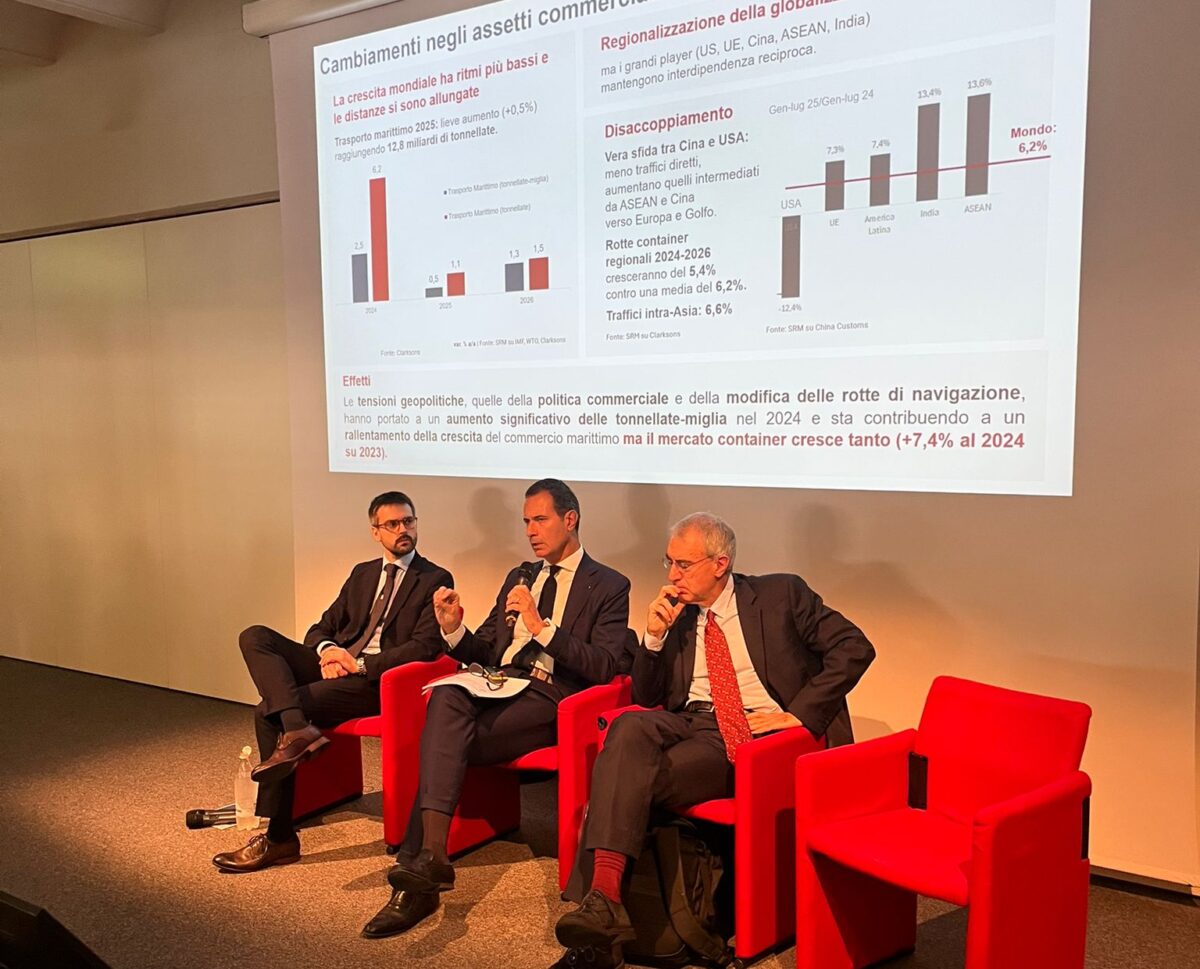

Il contesto di mercato è stato descritto da Ettore Greco (Istituto Affari Istituzionali) e da Massimo Deandreis (Srm). Il primo ha posto in evidenza la “conflittualità destinata a continuare con possibile escalation fra Usa e Cina”, la “centralità dell’innovazione tecnologica” con conseguenti opportunità e rischi, l’ “imperativo della flessibilità per le aziende con strategie di investimento che diano più spazio alla prevenzione e alla gestione del rischio” e infine il “ruolo cruciale della cooperazione multilaterale a sostegno di questo sforzo adattivo alle aziende”. Il secondo ha in primis sottolineato come “le tensioni geopolitiche, le politiche commerciali e la modifica delle rotte di navigazione abbiano portato a un aumento significativo delle tonnellate-miglia nel 2024”. Un fattore, questo, che per definizione contribuisce a una spinta verso l’alto dei noli per i traffici via mare. Deandreis ha però posto l’accento anche sul disaccoppiamento nel trade fra Cina e Usa: “Anche per effetto dei dazi ci saranno sempre meno traffici diretti e aumenteranno quelli intermediati dai paesi del sud-est asiatico e dalla Cina verso Europa e Golfo americano”.

Secondo il direttore di Srm, poi, “la rotta artica non è una minaccia imminente considerando che oggi quasi un centinaio di navi hanno transitato da nord a fronte di 12.740 passaggi via Suez nel 2024 nonostante l’insicurezza del Mar Rosso. Suez resta assolutamente centrale”. Nel trasporto via mare di container, oltre al calo dei noli registrato negli ultimi mesi, a preoccupare per il futuro sono i 10 milioni di Teu (livello record) di offerta di stiva in costruzione (il 30,4% della flotta esistente”.

Secondo Carlo Binello (Cma Cgm) “l’effetto delle tante nuove navi in arrivo sarà parzialmente compensato dalle demolizioni del naviglio più vecchio (oggi lo scrap è ai minimi) e dalla transizione ecologica che imporrà un rinnovamento delle flotte. Le previsioni di Alphaliner parlano di 400.000 Teu destinati alla demolizione nel biennio 2026-2027”.

A sostenere i prezzi delle spedizioni via mare di container potrebbero contribuire anche i colli di bottiglia operativi: “A questo proposito il Mediterraneo è ben al di sotto di quanto avviene altrove come tempi d’attesa per lavorare le navi. Spesso oggi è difficile mantenere la regolarità della linea e talvolta gli armatori devono imporre i blank sailing per recuperare. Non è detto dunque che i noli siano destinati a scendere se all’armatore servono più navi per servire una stessa linea a causa delle criticità operative che allungano i tempi”.

Particolarmente interessante l’affermazione di Binello a proposito del fatto che “oggi ci sono anche caricatori che non vogliono transitare da Suez per questioni di costi assicurativi quindi un ritorno alla navigazione in Mar Rosso pensiamo non avverrà a brevissimo. In futuro si cercherà di diversificazione il rischio di disruption operative nel trasporto marittimo e nelle catene logistiche proponendo sia linee che passano da Suez che altre destinate a circumnavigare l’Africa”.

Altro aspetto interessante segnalato da Binello è “la crescente richiesta di linee marittime che sostituiscano il trasporto via strada” sia per ragioni ecologiche, che per motivi legati alla mancanza di autisti dei camion.

Una crescente volatilità e soprattutto gli effetti della geopolitica e dei conflitti in atto si fanno sentire direttamente nella domanda di trasporto via mare di carichi liquidi e solidi. Enrico Paglia (banchero costa) esaminando il mercato delle navi cisterna ha in primis ricordato che “il 15% della capacità di trasporto di navi tanker è sotto sanzioni internazionali (la cosiddetta shadow fleet); per le Aframax una nave ogni quattro è sottoposta a sanzioni. La risposta alla domanda ‘Che fine faranno queste navi?’ sicuramente definirà il trend del mercato del liquid bulk una volta che la guerra in Ucraina sarà terminata”.

In attesa che ciò avvenga la spinta tecnologia (il proliferare di data center) raddoppierà i consumi di energia rispetto ai livelli attuali: “E’ Atteso un aumento enorme di energia nei prossimi 5 anni”. Le rate di nolo delle Vlcc sono in ripresa rispetto al 2024 poiché l’export di petrolio è cresciuto molto nel corso degli ultimi 12 mesi (l’Opec dallo scorso aprile non ha più effettuato tagli alla produzione nonostante prezzi dell’oro nero in discesa). A proposito di navi cisterna per il trasporto di prodotti raffinati le LR2 e MR2 saranno quelle con il maggior numero di consegne nel triennio 2025-2027.

Passando all’esame del dry bulk Paglia ha mostrato quanto i noli abbiano fatto registrare una contrazione nel corso del 2024 per effetto di un “forte rallentamento della domanda globale. Dall’estate appena trascorsa assistiamo a un incremento della domanda”. In questo segmento “l’andamento delle consegne dai cantieri di nuove bulk carrier risulta sostanzialmente in linea con il recente passato” e “cambiamenti geopolitici saranno determinanti nel futuro andamento dei noli”. L’analista di banchero costa ha infine evidenziato come “i prezzi delle nuove navi e delle navi di second amano rimangano particolarmente elevati, molto vicini ai record registrati in passato”, anche se “in questo momento quelli delle nuove costruzioni stanno iniziando leggermente a calare”.

Sempre a proposito di dry bulk, Lorenzo Giacobbe (broker di Januamar, nonché presidente del Gruppo Giovani di Asagenti) ha presentato un’analisi autoprodotta del mercato delle navi small Handy, segmento “che non ha un indice” e “dove il naviglio è eterogeneo (esistono 1.655 bulk carrier e 14.535 general cargo). In maggioranza operano navi di oltre 25 anni d’attività e il mercato risulta molto polarizzato con un 70% di navi controllate da armatori di nazionalità turca, il resto in mano a società dell’East Med e solo in minima parte a europei”.

In questo segmento di business prevalgono i noleggi a viaggio (rispetto ai time charter) e negli ultimi anni in Mar Nero si è assistito a un aumento dei noli saliti per via dell’export di merci attraverso i affacciati porti sul fiume Danubio (dai 61 $/tonnellata agli attuali circa 45 $/tonnellata). I noli base time charter negli ultimi anni hanno oscillato fra i 2.500 e i circa 7.500 dollari giornalieri.

Per ciò che riguarda il trasporto via mare di project cargo e havy lift Andrea Arena (HB Shipping) ha descritto il comparto spiegando che si distingue per “diversità e varietà” dei trasporti e dei carichi da imbarcare. “In futuro prenderanno sempre più piede le navi deck carrier” ha aggiunto, riferendo che “Drewry e Toepfer prevedono noli in salita per gli allungamenti delle rotte.

Arena più in dettaglio ha parlato di “rotte interrotte, rotte allungate e rotte alternative”. Alcuni armatori hanno ridisegnato i network offrendo servizi via West Africa o ribilanciando le flotte fra Estremo Oriente e Mediterraneo, mentre la domanda per progetti industriali nel settore energia in Africa, Golfo Persico e Asia spinge le navi heavy-lift su rotte ‘secondarie che diventano improvvisamente strategiche (ad esempio da Cina o Corea verso Medio Oriente o Africa senza necessità di passare da Suez).

Nuove tendenze sono emerse anche nel mercato delle navi Pctc (pure car truck carrier) secondo l’analisi presentata da Giulia Malnati (Nyk Line) che ha dipinto un quadro del settore dove spicca un trend crescente di demolizioni navali abbinato a ordini di nuove navi con metodi di propulsione alternativi. Di particolare interesse è poi il fatto che “dopo i primi 6 operatori storici la classifica delle società armatrici vede due nuovi entranti cinesi come Cosco e Saic” mentre la dimensione media delle car carrier sta passando da navi da 4.000 Ceu degli anni scorsi a 9.000 Teu in arrivo nei prossimi anni.

“I nuovi competitor sono sia armatori che costruttori di autoveicoli e questo consente loro di conoscere prima informazioni preziose come i picchi produttivi e la domanda del mercato con conseguente possibilità di riorganizzare linee in anticipo rispetto ai competitor” ha spiegato Malnati. Aggiungendo anche l’aspetto che questi newcomer “sono player controllati dallo Stato in Cina per cui la redditività dei noli può non essere una loro priorità”. A complicare il quadro, oltre a un surplus di offerta di stiva, si inserisce anche il dazio dell’Ustr statunitense imposto non solo alle navi cinesi (come sembrava inizialmente) ma a tutte quelle non costruite in Usa “e sul mercato ne esista soltanto una”.

L’ultimo segmento di mercato analizzato durante il seminario del Gruppo Giovani di Assagenti è stato quello dei traghetti, in particolare delle navi ro-ro impiegate sulle rotte short-sea regionali. Il compito è stato affidato a Tommaso Scolaro (Scolaro Shipbrokers) che ha spiegato come i noli nel 2020 sembrava avessero già raggiunto i massimi storici ma il trend risulta crescente. “È improbabile che la domanda decresca nel prossimo futuro e le nuova unità non colmeranno il gap con la necessità di stiva esistente”. Tanto più a fronte di “un orderbook che rimane limitato” rispetto al passato secondo Scolaro. Tre compagnie di navigazione (Grimaldi, Dfds e Cldn) “detengono il 41% della capacità esistente di navi ro-ro nel mercato short sea” e “i regolamenti sulle emissioni stanno creando una divergenza nei noli fra le navi moderne e meno inquinanti e quelle più vecchie. I prezzi di costruzione delle navi nuove sono ancora molto alti e sbilanciati rispetto ai livelli dei noli e permane molta incertezza su nuove propulsioni, carburanti alternativi, ecc.”. Al netto (e per effetto) di tutto ciò il consiglio oggi è quello di investire in navi ro-ro.

ISCRIVITI ALLA NEWSLETTER QUOTIDIANA GRATUITA DI SHIPPING ITALY

SHIPPING ITALY E’ ANCHE SU WHATSAPP: BASTA CLICCARE QUI PER ISCRIVERSI AL CANALE ED ESSERE SEMPRE AGGIORNATI