ISCRIVITI ALLA NEWSLETTER QUOTIDIANA GRATUITA DI SHIPPING ITALY

Perché il 2021 è stato un anno da dimenticare per le petroliere?

Contributo a firma di Tommaso Panzeri * * bunker trader Anche se i livelli dei noli in alcuni settori del trasporto marittimo hanno raggiunto livelli mozzafiato quest’anno, il 2021 è un anno da dimenticare per le petroliere, in particolare nel segmento del greggio. La maggior parte del tonnellaggio grezzo (non eco, non scrubber) è stata […]

Contributo a firma di Tommaso Panzeri *

* bunker trader

Anche se i livelli dei noli in alcuni settori del trasporto marittimo hanno raggiunto livelli mozzafiato quest’anno, il 2021 è un anno da dimenticare per le petroliere, in particolare nel segmento del greggio.

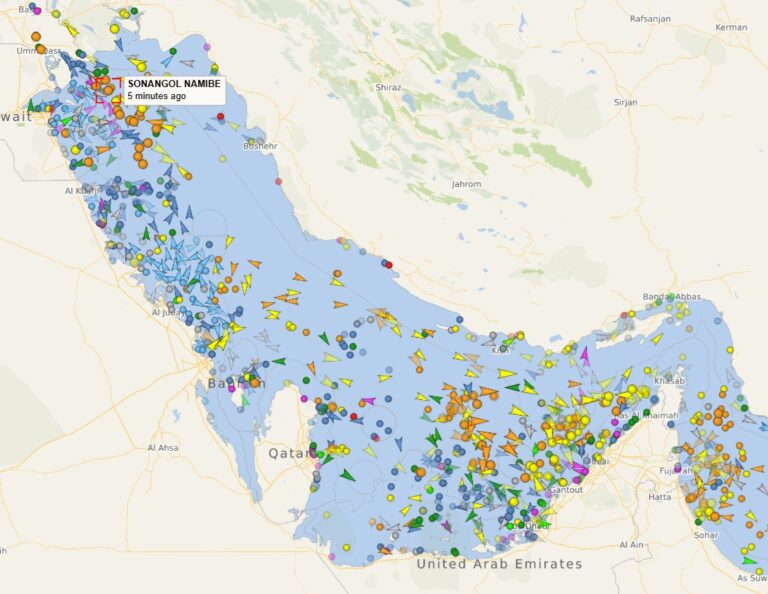

La maggior parte del tonnellaggio grezzo (non eco, non scrubber) è stata costretta ad operare a livelli inferiori allo zero per gran parte dell’anno. Il mercato VLCC è stato particolarmente colpito, con i rendimenti TCE sul commercio TD3C benchmark media inferiori a $ 500/giorno (non-eco, non scrubber), il loro livello più basso visto negli ultimi due decenni.

Eco tonnage e quello di navi dotate di tecnologia per la depurazione dei gas di scarico sono stati in grado di ottenere risultati e recuperi più elevati, almeno in parte le loro spese operative fisse. Gli armatori di

petroliere equipaggiate di scrubber hanno beneficiato dello spread VLSFO/HSFO che quest’ anno si aggira intorno ai 105-120 dollari/tonnellata, con un differenziale che ha raggiunto i 200 dollari/tonnellata recentemente a Singapore, livelli mai visti dall’inizio del 2020.

L’eccezionale debolezza del mercato delle petroliere è stata determinata principalmente da

condizioni di offerta e domanda gravemente squilibrate, nonostante il mondo abbia compiuto progressi significativi nella lotta contro la pandemia.

Anche se si sono registrate diverse battute d’arresto, la domanda mondiale di petrolio nel 2021 ha recuperato circa il 60% delle perdite causate da Covid, mentre l’offerta mondiale di petrolio in media nel novembre 2021 era di circa 98,37 mbd, con un aumento di 83,2 mbd rispetto a maggio 2020, in seguito all’attuazione di colossali tagli alla produzione OPEC+ e al crollo della produzione di scisto statunitense.

Tali progressi non hanno fornito un sostegno significativo al mercato delle petroliere, in quanto i volumi commerciali sono rimasti al di sotto dei livelli pre-pandemia, mentre l’offerta di petroliere ha continuato a crescere, con la consegna di un numero di navi nettamente superiore a quello rottamato, in particolare per le petroliere di maggiori dimensioni.

Finora quest’anno sono state consegnate oltre 179 petroliere sopra i 25.000 dwt, mentre, solo 119 petroliere (Exc. Gli FSO) sono state demolite (con quasi la metà del tonnellaggio rottamato nel segmento più piccolo Handy/MR), nonostante i valori di demolizione aumentino costantemente nel corso dell’anno, raggiungendo il livello più alto dal 2008 a novembre. Anche quest’anno le condizioni commerciali sul mercato delle navi cisterna sono state deboli.

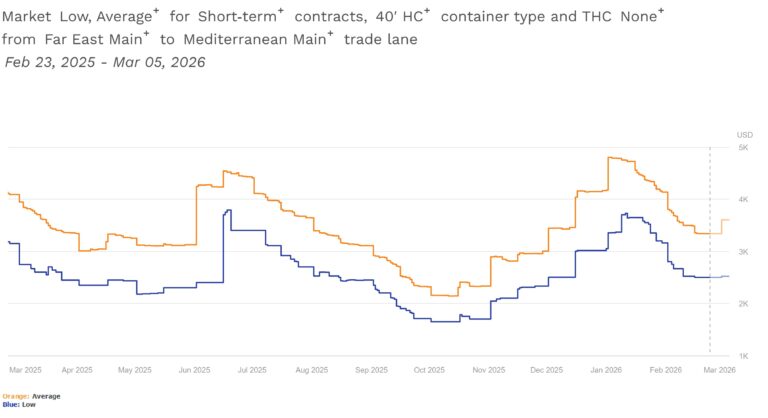

I vettori di prodotti raffinati hanno ottenuto risultati relativamente migliori rispetto al greggio. I noli hanno mostrato una certa volatilità, con guadagni mediamente vicini ai livelli OPEX su base lenta ma non di crisi. Robuste esportazioni di prodotti dalla Cina sono state osservate durante la prima metà del 2021, mentre le esportazioni indiane di prodotti a lungo raggio sono aumentate temporaneamente durante il secondo trimestre del 2021, quando le chiusure nel paese hanno ridotto gravemente il consumo interno.

Allo stesso tempo, la chiusura di capacità di raffinazione in Australia e in Sudafrica ha anche offerto un certo grado di protezione alle importazioni di prodotti nei paesi interessati.

Il commercio di navi portaprodotti a lungo raggio dal Medio Oriente e dall’Asia verso il bacino atlantico ha beneficiato delle chiusure di capacità di raffinazione annunciate in Europa durante la pandemia, mentre il declino della terraferma. Gli inventari di prodotti basati nel bacino Atlantico hanno stimolato ulteriori opportunità di arbitraggio.

Con il 2022 quasi alle porte, cosa dovremmo aspettarci dal prossimo anno? Gli armatori saranno fiduciosi che i fondamentali continueranno a migliorare. Anche se le turbolenze a breve termine sono inevitabili a causa della diffusione di Omicron e di una nuova ondata di blocchi, la domanda globale è ancora ampiamente prevista in crescita per il prossimo anno. In linea con le proiezioni della domanda, anche la produzione OPEC+ e non OPEC continuerà ad aumentare, sostenendo il commercio via mare incrementale. Tuttavia, il profilo di consegna previsto è robusto per il prossimo anno e questo potrebbe rallentare il ritmo di ripresa.

Che dire della demolizione? La flotta sta invecchiando, i guadagni sono pessimi, i prezzi dei rottami sono attraenti. La mancanza di demolizione di quest’anno per i grandi formati è stata sostenuta dalle vendite in commercio sanzionato. La domanda di attività illecite è limitata e ad un certo punto sarà satura, se già non lo è. Questo, assieme ai nuovi regolamenti EEXI e CII, significa che le petroliere vecchie e inefficienti potrebbero essere costrette a prendere decisioni difficili il prima possibile.

Quindi sicuramente il 2022 non può essere peggiore del 2021.