Fra Venezuela, Iran e Russia il futuro dei noli delle navi cisterna è difficilmente perscrutabile

La collocazione ancora incerta di Caracas e ancor più Teheran inciderà sulle dinamiche di compravendita del greggio e quindi sui noli, senza dimenticare l’incognita shadow fleet: le riflessioni dei due esperti

Quanto è avvenuto e sta avvenendo in Venezuela e Iran, produttori attuali e potenziali di importanti quantitativi di petrolio, avrà senz’altro effetti sul settore del trasporto marittimo di greggio.

Per cercare di inquadrare le prospettive all’orizzonte, SHIPPING ITALY si è rivolta a due professionisti della materia, anche se le variabili ‘aperte’ sono ancora molte e da esse dipendono i destini del settore.

Secondo Ennio Palmesino, broker marittimo con 50 anni d’esperienza, oggi impegnato sul fronte formativo, “le prospettive dei noli tankers dopo il blitz americano in Venezuela non cambiano un granché, poiché parliamo di 800.000 barili al giorno, meno dell’1% della produzione mondiale. Diverso se cadesse il regime in Iran, che oggi pompa meno di due milioni di barili al giorno (a causa delle sanzioni) ma ha un potenziale di risalire ai precedenti 4 milioni di barili giorno, quindi da osservare attentamente”.

Presa da sola, la situazione del paese sudamericano non è destinata, secondo Palmesino, a creare particolari sconvolgimenti: “Il Venezuela inviava la maggioranza della sua attuale produzione (si dice intorno al mezzo milione di barili giorno) alla Cina: se questo traffico cessasse, la Cina probabilmente prenderebbe greggio alternativo in Golfo Persico, con conseguente leggera diminuzione del rapporto tonn/miglia e quindi leggera influenza negativa sui noli. In questa ipotesi, il greggio venezuelano ritornerebbe ad andare verso gli Stati Uniti, dove andava in abbondanza prima delle sanzioni. Se invece gli Usa trovassero il modo di rivenderlo ugualmente alla Cina, non cambierebbe nulla”.

A scompigliare le carte potrebbe però essere la caduta degli Ayatollah: “Se invece dovesse cambiare regime in Iran e le sanzioni venissero cancellate, prevedo un braccio di ferro in sede Opec perché l’Iran chiederebbe di ritornare alla maggior produzione degli anni precedenti le sanzioni, ma questo danneggerebbe gli altri membri Opec. Comunque, se l’Iran acquisisse più spazio, la sua produzione andrebbe probabilmente verso est, un viaggio relativamente breve che non dovrebbe incidere sull’andamento dei noli. I prezzi del greggio però potrebbero tendere alla discesa, cosa che incoraggerebbe i consumi e quindi la domanda di greggio, e questo sì che potrebbe fare lievitare i noli”.

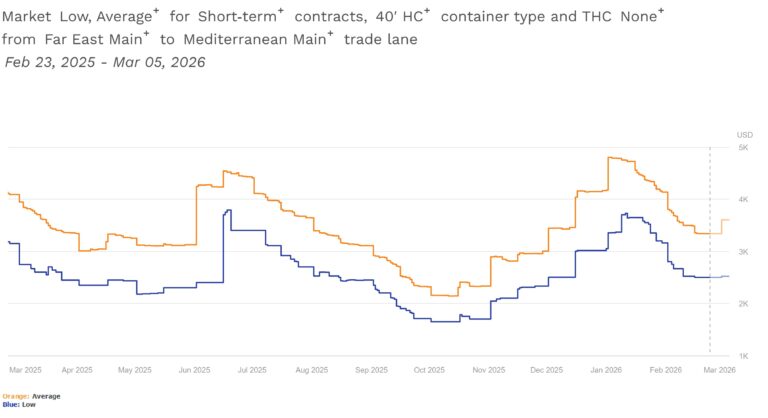

Enrico Paglia, research manager di bancosta, parte dall’osservazione su come “le rate delle navi cisterna siano aumentate nel corso del 2025 raggiungendo livelli particolarmente elevati. Nei mesi di novembre e dicembre, in particolare, le rate di nolo spot sono state piuttosto stabili a livelli molto alti con le Vlcc a $100.000/g, le Suezmax a $80.000/g e le Aframax a $60.000/g. Il 2026 è iniziato subito con una sorpresa, ovvero un deciso ridimensionamento delle rate di nolo, in particolare per le Vlcc la cui rata è crollata a $50.000/g; un livello che comunque rimane molto buono”.

Ma l’anno s’è aperto con il ‘rapimento’ del presidente venezuelano Maduro e le rivolte in Iran: “Le incognite geopolitiche sono al momento molte e sicuramente avranno un forte impatto sul trend di mercato. Recentemente abbiamo assistito all’ intervento statunitense in Venezuela con il Presidente Trump che successivamente ha dichiarato che saranno gli Stati Uniti a gestire l’export di petrolio di Caracas. Su quali basi si fondi tale affermazione credo non lo sappia nessuno. Altre, e più rilevanti, incognite sono rappresentate dalle situazioni russa ed iraniana e da come le sanzioni occidentali andranno a colpire non solo quelle nazioni, ma anche i compratori del loro export”.

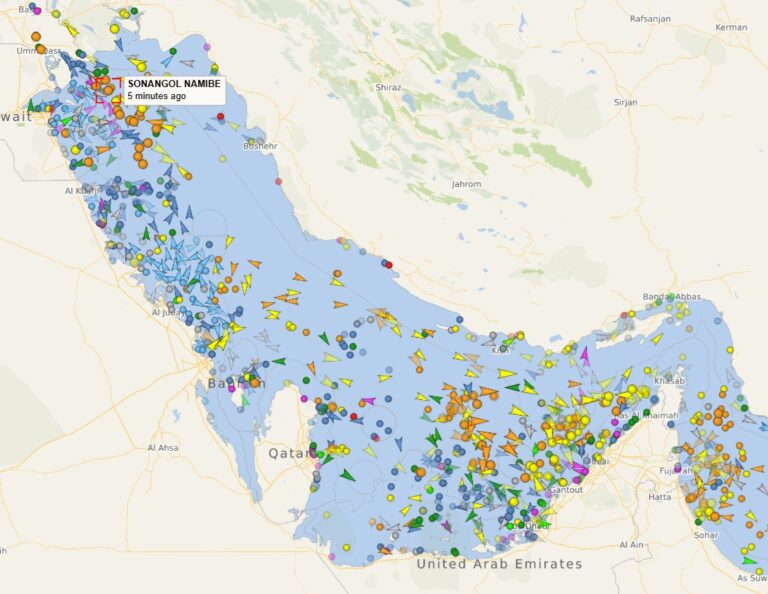

Per Paglia c’è un ulteriore importante fattore di incertezza: “In questo contesto si inserisce anche il discorso relativo alla flotta ombra: con quale e quanta convinzione la Price Cap Coalition combatterà questo fenomeno, che tra l’altro è una bomba ambientale a orologeria? Oggigiorno ci sono più di 500 petroliere in servizio, quasi 100 milioni di tpl, ma sanzionate da Usa, Eu e Uk, che rappresentano il 17% della capacità di trasporto della flotta. Il 2026 vedrà un forte incremento di consegne di nuove navi, ciò potrebbe portare pressione alle rate di nolo spingendole al ribasso, ma cosa succederebbe se le demolizioni, in particolare di navi della flotta ombra si impennassero? La consistenza di tale flotta è del 40% superiore all’ intero orderbook da qui al 2030”.

ISCRIVITI ALLA NEWSLETTER QUOTIDIANA GRATUITA DI SHIPPING ITALY

SHIPPING ITALY E’ ANCHE SU WHATSAPP: BASTA CLICCARE QUI PER ISCRIVERSI AL CANALE ED ESSERE SEMPRE AGGIORNATI

Nuovo inserto speciale “Difesa e Militare” di SHIPPING ITALY: ecco come partecipare