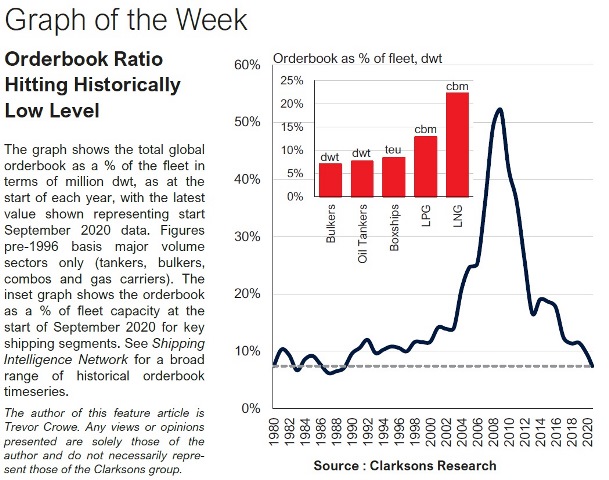

Il rapporto fra navi in costruzione e flotta attiva è ai minimi da fine anni ‘80

Il report Shipping Intelligence Weekly di Clarksons Research mette questa settimana in grande evidenza il fatto che il rapporto fra nuova navi in costruzione e unità già attive sul mercato è oggi al 7,4%, un livello che non si vedeva dal 1989. Questo rapporto dal 1993 non era inferiore al 10% e in anni relativamente […]

Il report Shipping Intelligence Weekly di Clarksons Research mette questa settimana in grande evidenza il fatto che il rapporto fra nuova navi in costruzione e unità già attive sul mercato è oggi al 7,4%, un livello che non si vedeva dal 1989. Questo rapporto dal 1993 non era inferiore al 10% e in anni relativamente più recenti, nel 2008, aveva raggiunto il 52%. Tra il 2003 e il 2008, infatti, gli armatori ordinavano navi al ritmo di 164 milioni di tonnellate di portata lorda ogni anno.

Nel periodo successivo, dal crac di Lehman Brothers in poi, ci sono state annate con altri picchi significativi in termini di nuovi ordini (158 milioni di Tpl nel 2010 e 180 milioni nel 2013) ma, complice un maggiore ricorso alle demolizioni, capacità produttiva dei cantieri inferiore e scarsità di finanziamenti, il rapporto fra orderbook e flotta attiva risultava più contenuto. Nel 2016 era pari al 12% e quell’anno i nuovi ordini di navi avevano toccato un minimo a 30 milioni di tonnellate di portata lorda.

A causa del Covid-19, delle restrizioni agli spostamenti, dell’entrata in vigore di Imo Sulphur Cap e delle incertezze generate dalla crisi economica post-lockdown, fino ad oggi nel 2020 sono stati firmati nuovi ordini ai cantieri per appena 23 milioni di tonnellate di portata lorda e le previsioni per l’intero esercizio sono quindi di tornare i quel livello basso già registrato nel 2016. Questo è uno dei motivi per cui il rapporto fra portafoglio ordini e navi già attive sul mercato in questo periodo è sceso fino al 7,4%.

Una spinta verso il basso arriva anche dalle nuove consegne dai cantieri che, quando possibile e conveniente, vengono posticipare dai committenti se le condizioni di mercato sono sfavorevoli. Il totale del 2020 dovrebbe raggiungere 84 milioni di tonnellate di portata lorda, mentre l’orderbook complessivo dai 195 milioni di Tpl di inizio anno è previsto scendere del 20% a 156 milioni di Tpl.

Chiaramente ogni settore di business in realtà fa storia a sé perché ad esempio per le navi gasiere il rapporto in questione è oggi al 22%, mentre per le navi cisterna, le portarinfuse secche e le portacontainer risulta effettivamente ai minimi degli ultimi decenni. In attesa di vedere se e come questo dato evolverà in futuro (è atteso scendere ancora un po’ nei prossimi mesi), per il mercato dei noli, dal punto di vista degli armatori, le statistiche appena descritte sono indubbiamente incoraggianti.

ISCRIVITI ALLA NEWSLETTER QUOTIDIANA GRATUITA DI SHIPPING ITALY