Moby ha trovato un ‘cavaliere bianco’ da 315 milioni di euro

Proposta a obbligazionisti e banche una modifica del concordato, con saldo e stralcio di tutte le posizioni pregresse reso possibile da un finanziatore terzo

Non sono passati sei mesi da quando il 6 giugno 2023 il decreto di omologa è divenuto esecutivo (pendevano fino a quel momento i ricorsi del gruppo Grimaldi) che ora il concordato di Moby e della controllata Cin – Compagnia Italiana di Navigazione potrebbe mutare radicalmente natura.

Tutto si deciderà fra venerdì e martedì prossimi, date di convocazioni dell’assemblea degli obbligazionisti da parte di Moby. In una serie di comunicazioni effettuate nelle ultime due settimane, la società guidata da Achille Onorato ha spiegato ai creditori che, date le condizioni di mercato peggiori del previsto, l’architettura concordataria prospettata nei mesi scorsi “non sarebbe più sostenibile”, proponendo loro una modifica sostanziale di quegli accordi. Moby ha precisato anche che, qualora le due procedure non siano modificate entro il 6 dicembre (scadenza dei sei mesi dall’esecutività dell’omologa), “si rischierebbe la risoluzione del concordato (da parte del Tribunale, ndr) e l’apertura di una procedura d’insolvenza”.

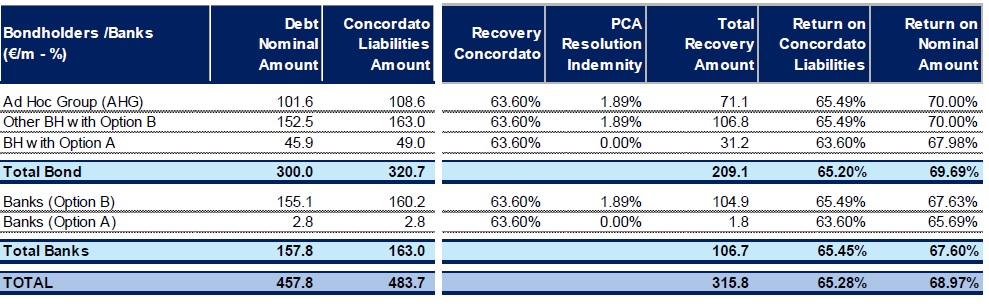

Ma, secondo la società della famiglia Onorato, la proposta è allettante per i creditori e questo grazie “all’impegno di un soggetto terzo per un finanziamento di 315,8 milioni di euro”. Questa iniezione di denaro, di cui Moby non ha precisato la provenienza né la ragione formale, consentirà di pagare entro Natale tanto agli obbligazionisti quanto alle banche la stessa cifra di rimborso dei rispettivi titoli che sarebbe stata pagata in base agli accordi concordatari (con un leggero plus per chi si era impegnato ad erogare ulteriore finanza).

Un pagamento, però, espressamente definito “a saldo e stralcio”, nel senso che tutto ciò che sarebbe dovuto avvenire successivamente (la creazione del fondo chiuso ShipCo con la partecipazione dei creditori, a cui sarebbe dovuta passare la proprietà di parte consistente della flotta, da rinoleggiarsi al veicolo operativo OpCo, dietro erogazione di nuova finanza ed emissione di strumenti finanziari partecipativi) non avverrà: se i creditori accetteranno, i loro rapporti con Moby si chiuderanno.

Questo il prospetto dei pagamenti proposto alle varie categorie di creditori (quelli non finanziari saranno saldati, mentre Tirrenia in amministrazione straordinaria ha già incassato gli 82 milioni di euro pattuiti a fronte del residuo debito di 180 milioni di Cin), che mostra come Moby, oltre al mancato saldo di anni di cedole e interessi, restituirà solo 315,8 milioni dei quasi 460 ottenuti nel 2016 da obbligazionisti e banche:

Da capire chi sia il cavaliere bianco. Fra le ipotesi un fondo d’investimento, nuovo credito bancario o, naturalmente, anche il nome di Msc, già intervenuta con 150 milioni per l’acquisto del 49% del capitale. Un ulteriore impegno diretto del gruppo di Aponte appare tuttavia improbabile date le antenne alzate ultimamente dall’Antitrust, mentre non è da escludersi che il finanziamento possa scaturire da un passaggio di proprietà di flotta o parte di essa (nel perimetro oltre ai traghetti c’è anche la divisione rimorchiatori).

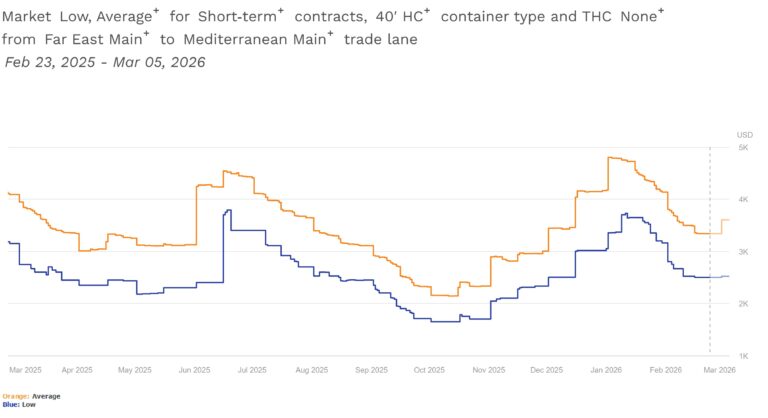

Nell’attesa di conoscere maggiori dettagli sull’origine dei 315 milioni di euro restano i dati dell’andamento del business di Moby e Cin nel 2022 e 2023, lontanissimi dai risultati attesi. L’ebitda, che era stimato in 94,4 milioni di euro si è fermato nel 2022 a 3 milioni. Determinanti, oltre ai ricavi inferiori alle previsioni, i costi molto superiori sostenuti per bunker, personale e manutenzione (per la mancata cessione di alcune navi). Meno forte, ma comunque significativo anche il gap al settembre 2023 fra previsioni concordatari e risultati effettivi. L’ebitda previsto di 108,7 milioni è stato solo di 47,8, con costi di bunker e personale superiori alle attese per 34 e 17 milioni di euro rispettivamente.

I creditori nei prossimi giorni saranno chiamati a valutare se questo peggioramento della redditività valga l’accettazione di un saldo e stralcio e l’uscita dal business.

ISCRIVITI ALLA NEWSLETTER QUOTIDIANA GRATUITA DI SHIPPING ITALY