Rovescio di fortuna per i noli container transatlantici: -85% da inizio anno

Xeneta invita a trarre alcune lezioni dall’andamento delle tariffe spot per il trasporto di container tra Nord Europa e costa est degli Stati Uniti

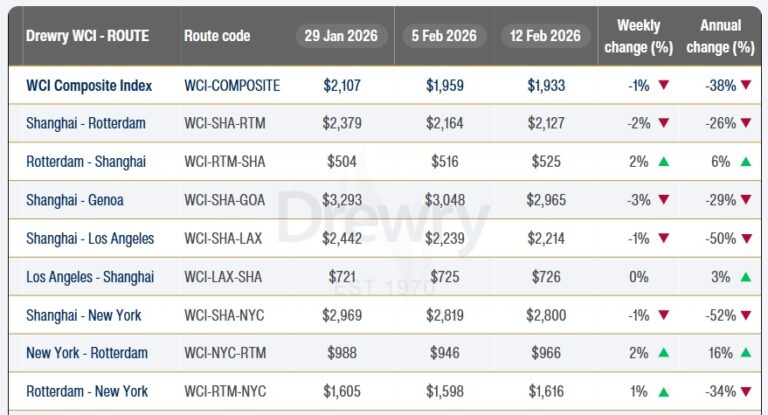

Per descrivere l’andamento dei noli spot per il trasporto via mare di container tra le due sponde settentrionali dell’Atlantico si potrebbe parlare di ‘caduta degli dei’. Partiti a gennaio 2023 da un picco di 5.298 dollari (per l’invio di un box da 40’) il loro valore è drammaticamente sceso ad agosto a quota 809 dollari, circa l’85% in particolare per la tratta tra Nord Europa e costa est degli Stati Uniti.

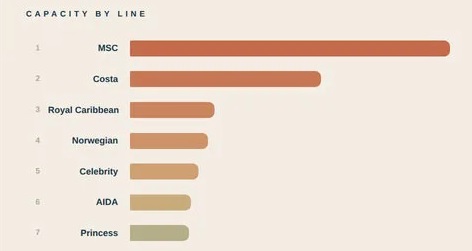

Un declino rapidissimo per una rotta che per tutto lo scorso anno si era invece distinta dalle ‘colleghe’ per la tenuta dei prezzi nel quadro di una flessione generalizzata. Il collasso, secondo la società di analisi Xeneta, si deve sia al calo dei volumi sia alla abbondanza di capacità dislocatavi dai carrier. Sul primo fronte, gli analisti segnalano un calo del 13,6% dei traffici nella prima metà dell’anno sullo stesso periodo del 2022, con un crollo (-23%) rilevato in particolare ad aprile, e in generale un peggioramento nel secondo trimestre. Xeneta ha peraltro aggiunto di ritenere che in ogni mese tra quelli restanti del 2023 si osserveranno volumi inferiori a quelli dei periodi corrispondenti del 2022. Nella prima metà dell’anno, di contro, la tratta transatlantica è stata trattata dai carrier, spiega Xeneta, come “un parcheggio” per la stiva in eccesso, cosa che ha portato la capacità a crescere del 23,6% nella prima metà dell’anno (e di oltre il 30% a febbraio e ad aprile).

Al momento i caricatori stanno cercando di trarre il maggior vantaggio da questo stato di cose, tanto che secondo la società di analisi i più importanti di loro (quindi presumibilmente quelli che movimentano maggiori quantità di merce) stanno riuscendo a spuntare sul mercato spot prezzi di 475 dollari per l’invio di container spot da 40’. Proprio per questo motivo, secondo il responsabile degli analisti, Peter Sand, devono però stare in allerta. “I vettori cercheranno di rafforzare il mercato spot transatlantico. Non sono entusiasti di perdere denaro su un’altra rotta”. In questo momento, osserva l’analista, i contratti di trasporto sulla tratta si assestano sui 2.000 dollari per container da 40’, quindi circa 2,5 volte il valore di quelli spot (nel pre-pandemia il loro valore era di circa 1.300-1.400 dollari per Feu). “Il che significa che questo è l’unico trade di fronthaul in cui gli accordi di lungo termine sono ancora su livelli superiori a quelli spot. Tutti gli altri a questo riguardo si sono invece normalizzati”.

La situazione sta facendo sì che i caricatori ancora non siano disposti a sedersi al tavolo con i vettori e definire contratti di trasporto di lunga durata e preferiscano attendere un riallineamento dei prezzi. Tuttavia “così come sono scesi”, i noli – osserva Xeneta – potrebbero risalire altrettanto rapidamente, come si è visto su altre tratte. Questo deve quindi indurre i caricatori a conservare uno stato di allerta e deve ricordare a tutti l’importanza di agire sul mercato dopo un “diligente monitoraggio” e con “tempismo strategico”.

ISCRIVITI ALLA NEWSLETTER QUOTIDIANA GRATUITA DI SHIPPING ITALY